登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

记者 吴娟娟

【导读】现象级IPO引爆港股打新热潮 机构料热度将持续

蜜雪冰城在港股上市,其1.8万亿港元的冻资纪录令港股“打新”热再度升温。

机构人士表示,在政策利好推动下,港股“打新”或保持高热度,以人工智能为主题的新质生产力企业将成为市场追捧的焦点。

天量冻资创纪录

蜜雪冰城在公开发售阶段融资认购倍数达5125倍,认购金额约1.8万亿港元,超越2021年快手1.26万亿港元的认购纪录,新晋港股“冻资王”。

蜜雪冰城受到市场热捧,富途证券首席策略师陆秉钧认为主要有两方面原因。其一,标的极具吸引力,蜜雪冰城作为现制茶饮行业的龙头获得投资者认可。其二,宏观企稳、政策利好、中国科技迎来重估,叠加A+H趋势驱动,港股新股表现整体向好。

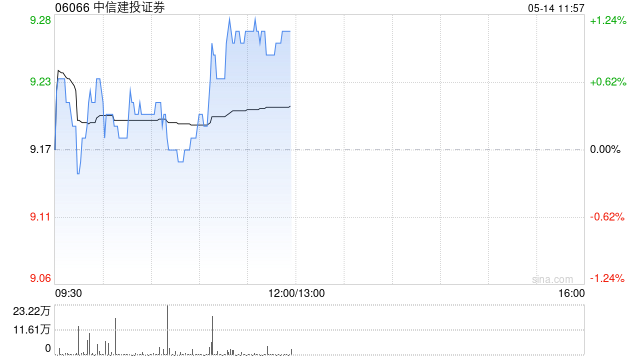

辉立证券董事黄玮杰表示,在供给端和需求端因素共同影响下,港股“打新”热度升温。中国证监会鼓励大型企业赴港上市,2024年下半年以来,大市值新股时而出现,散户兴趣高涨。需求端方面,恒生指数显著上涨,由去年下半年的2万点以下升至近24000点,不少投资者通过“打新”获得不俗收益,赚钱效应吸引更多散户入场。

背后推手与以往不同

本轮“打新”,部分券商推出零利息政策,券商是否“只赚吆喝不赚钱”?

针对这个问题,黄玮杰表示,券商“打新”业务一般可产生三方面收入:一是认购手续费;二是交易佣金;三是利差产生的收入。行业竞争日趋激烈,券商让渡利差收入,但仍可获得另两项收入。

他介绍道,香港交易所2023年推行新股改革,推出FINI(Fast Interface for New Issuance),简化首次公开招股程序。新股平台启用后,券商不需要为孖展(保证金)认购准备全额资金,而是按比例提供资金即可。此举大幅降低了券商的融资成本。

“对于蜜雪冰城这样的新股,券商赚取的是认购手续费和交易佣金。通过大量采集新股认购人数,所得手续费可以抵销一部分利差减少的影响。”黄玮杰告诉记者。

富途表示,孖展业务作为券商综合服务的重要一环,可为投资者提供灵活性。在确保风控合规的前提下,通过技术创新提升资金使用效率,可满足企业、个人投资者以及市场需求,实现客户价值与商业回报的平衡。

陆秉钧表示,本轮“打新”热与2017年至2020年相比有显著区别。首先,当前港股市场环境更为有利;其次,港股上市制度改革(18A章、SPAC等)对新经济企业极具吸引力;第三,监管强化信息披露,市场规范性提升;第四,资金更聚焦盈利清晰、行业龙头标的;第五,高倍回拨项目首日表现亮眼:本轮港股冻资额和认购倍数创纪录,获得市场超额认购并进行高倍回拨的企业首日收涨的情况要多于公开市场分配少的企业。而且这轮“打新”,企业上市后股价波动较小,高回拨企业首日收涨的趋势得到加强。

陆秉钧表示,从富途数据可以看到,个人投资者日趋理性,相较2020年至2021年上市首日高开低走的“速抛”模式,当前投资者倾向于短线交易(如日内做T),利用波动增厚收益。盲目追涨杀跌的行为大为减少,更多投资者会主动把握回调机会,基于基本面分析延长持仓周期;止盈与再投资形成循环,投资者在获利后持续寻找新机会,为市场注入持续流动性。

港股“打新”热或持续

陆秉钧介绍,目前港交所处理的上市申请超过100宗。今年以来,有近60家企业递表,其中包括多家东盟国家企业。同时,港交所正积极筹备开通科企专线,以协助专业科技和生物科技企业筹集资金,发展业务,特别是为已在内地上市的公司简化上市申请流程。更多优质企业来港集资,预计今年港股“打新”热情将会持续,以人工智能为主题的新质生产力企业将成为市场追捧的焦点,进一步带动新股市场活跃。

业内人士表示,近期,市场期盼包括“宁德时代”在内的公司赴港上市,或掀起新的“打新”热潮。

实际上,“打新”的热度与港股市场预期密切相关。兴业证券全球首席策略分析师、研究院联席院长张忆东表示,DeepSeek横空出世,重塑全球资本对于中国科技股的信心。这轮牛市的主升浪将以“科技牛”为主,以“内需牛”为辅,整体震荡向上。

“今年是AI应用爆发元年,AI浪潮走向应用端,渗透率将会快速提升。因此,2025年从AI到“AI+”的广泛行业都存在战略性的成长机会,这是中国此轮牛市主升浪的根基。”他表示,“革新巳火”,投资者要勇于拥抱AI以及新消费时代的贝塔,这些方向将在中期受益于科技红利,以及政策红利导致的估值体系的系统性重估。具体战术上,张忆东表示,近期A股的机器人、AI以及港股的互联网等板块快速上涨,拥挤度偏高,后期出现阶段性的震荡休整或在所难免。不过,每一次波折都是逢低买入“科技核心资产”的好时机,特别是港股以互联网平台为代表的科技龙头的估值开始反转性重构,震荡调整后更适合布局。

网友留言(0)